Einspruch - Was ist ein Einspruch und wie legt man Einspruch ein - Einspruch Muster kostenlos

1. Was ist ein Einspruch

Der Gesetzgeber hat neben dem Widerspruch den Rechtsbehelf des Einspruchs vorgesehen. Findet sich der Widerspruch grundsätzlich im Verwaltungsrecht, so stellt der Einspruch in anderen Rechtsgebieten die Möglichkeit des Bürgers dar, sich u.a. gegen Entscheidungen von Behörden und Gerichten zu wehren bzw. um eine erneute Prüfung zu verlangen und zu erzielen, wenn man mit der Entscheidung der Behörde oder des Gerichts nicht einverstanden ist.

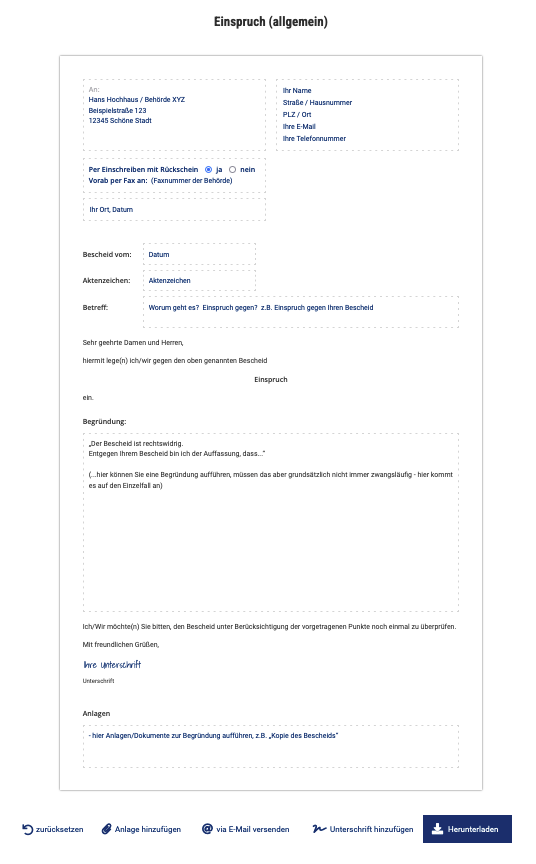

Hier kommen Sie zu der allgemeinen kostenlosen Mustervorlage Einspruch (Einspruch gegen einen Bescheid):

Hier kommen Sie zu der kompakten kostenlosen Mustervorlage Einspruch (Einspruch nicht gegen einen Bescheid, sondern eine andere Entscheidung):

2. Gegen welche Entscheidungen kann Einspruch eingelegt werden

Ob Sie gegen eine Entscheidung Einspruch einlegen können, ergibt sich grundsätzlich aus der Rechtsbehelfsbelehrung unter dem Bescheid oder der Entscheidung.

Einspruch ist u.a. grundsätzlich gegen folgende Entscheidungen möglich:

- Steuerbescheid

Wenn Sie mit dem Steuerbescheid vom Finanzamt nicht einverstanden sind und z.B. nach Ihrer Auffassung ein Geldbetrag zurückerstattet bekommen müssten oder der zurückerstattete Geldbetrag höher sein müsste, weil das Finanzamt zum Beispiel die Höhe der Einkünfte, die Kinderfreibeträge, Steuerfreibeträge, außergewöhnlichen Belastungen, Werbungskosten und Sonderausgaben, falsch berechnet hat, dann können Sie gegen den Bescheid des Finanzamtes Einspruch einlegen. Aufgrund des Einspruchs wird dann der Steuerbescheid nochmals überprüft und, wenn Fehler vorliegen, entsprechend geändert. Da Steuerbescheide vom Finanzamt oftmals falsch sind, lohnt sich grundsätzlich immer ein Einspruch hiergegen. - Bußgeldbescheid

Ein Bußgeldbescheid ist in vielen Bereichen möglich. Der klassische Fall im Bußgeldbereich ist der Bußgeldbescheid der Verwaltungsbehörde z.B. Amt für öffentliche Ordnung der Stadt Köln - Bußgeldstelle, wenn man eine Ordnungswidrigkeit nach dem OWiG (Gesetz über Ordnungswidrigkeiten) begangen hat, z.B. zu Fuß über die rote Ampel gegangen ist oder mit dem Fahrrad oder Auto über die rote Ampel gefahren ist. Wenn Sie dann ein Bußgeldbescheid von der Ordnungsbehörde bekommen, können Sie dagegen Einspruch einlegen.

Bußgeldbescheide gibt es allerdings noch in anderen Bereichen, so zum Beispiel auch im Schulbereich, wenn eine Schülerin oder ein Schüler den Unterricht schwänzt. Dann kann die Schulaufsichtsbehörde, Bezirksregierung, Schulamt usw. einen Bußgeldbescheid gegenüber den Eltern bzw. dem volljährigen Schülern erlassen. Auch gegen diese Maßnahme der Schulaufsichtsbehörde können Sie dann Einspruch einlegen.

Hier kommen Sie zu der kostenlosen Mustervorlage Einspruch Bußgeld und Bußgeldbescheid:

- Vollstreckungsbescheid

Wenn jemand gegen Sie ein Mahnverfahren (www.online-mahnantrag.de) durchgeführt hat und Sie gegen den Mahnbescheid keinen Widerspruch eingelegt haben, dann können Sie gegen den darauf folgenden Vollstreckungsbescheid innerhalb von zwei Wochen Einspruch einlegen.

Hier kommen Sie zu der kostenlosen Mustervorlage Einspruch Vollstreckungsbescheid:

Vollstreckungsbescheid

- Versäumnisurteil

Wenn bei einer Gerichtsverhandlung z.B. der Kläger oder der Beklagte im Termin zur mündlichen Verhandlung nicht erscheinen, so kann der andere (also beispielsweise der Beklagte, wenn der Kläger nicht erscheint), bei Gericht beantragen, dass das Gericht gegen den anderen nicht erschienen ein Versäumnisurteil erlässt. Erlässt das Gericht dann ein Versäumnisurteil, so kann derjenige der fehlt und das Versäumnisurteil zugestellt bekommt, dagegen innerhalb von zwei Wochen Einspruch einlegen. - Strafbefehl

Wenn Sie einen Strafbefehl vom Gericht bekommen haben sollten, dann können Sie gegen den Strafbefehl innerhalb von zwei Wochen nach Zustellung bei dem Gericht, das den Strafbefehl erlassen hat, schriftlich oder zu Protokoll der Geschäftsstelle Einspruch einlegen. Mit dem Einspruch können Sie die Durchführung des Hauptverfahrens und den Termin zur Hauptverhandlung erlangen.

3. Wie legt man richtig Einspruch ein – was muss beachtet werden

Wenn Sie ein Einspruch einlegen wollen, müssen Sie grundsätzlich u.a. folgende Formalien und Voraussetzungen beachten:

- Eigene Adressdaten vollständig aufführen

Sie müssen auf Ihrem Einspruch die eigenen vollständigen Adressdaten angeben, also u.a. Vorname, Nachname, Straße, Hausnummer, PLZ, Telefonnummer, E-Mail, damit u.a. das Finanzamt, Mahngericht erkennt und weiß, von wem der Einspruch stammt und Ihnen auf Ihren Einspruch antworten kann. - Richtiger Adressat

Sie müssen den richtigen Adressaten, also das zutreffende Finanzamt, Gericht, Bußgeldstelle usw., eintragen. Die die entsprechenden richtigen Adressdaten ergeben sich grundsätzlich aus dem Briefkopf oder der Rechtsbehelfsbelehrung des Bescheids, Strafbefehls, Bußgeldbescheids usw.

Finanzamt suchen:

Hier kommen Sie zu der Finanzamt Suchfunktion des Bundeszentralamt für Steuern, wo Sie das richtige und zuständige Finanzamt finden können: Finanzamt suchen

Gericht suchen:

Hier kommen Sie zu der Gericht Suchfunktion des Justizportals des Bundes und der Länder, wo Sie das richtige und zuständige Gericht finden können: Gericht suchen - Einspruch

Das Wort „Einspruch“ sollte unbedingt auf Ihrem Einspruch aufgeführt werden. Am besten sollte sich das Wort „Einspruch“ im Betreff bzw. den anderen genauen Angaben (Aktenzeichen usw.) und später im Text wieder finden, damit der Adressat und Empfänger weiß, dass Sie Einspruch einlegen möchten. Grundsätzlich wäre es auch unbeachtlich, wenn Sie den Einspruch nicht als „Einspruch“ bezeichnen, sondern zum Beispiel fälschlicherweise als Widerspruch oder Beschwerde, weil auch die falsche Bezeichnung zu ihren Gunsten ausgelegt werden würde. Es macht allerdings einen besseren Eindruck, wenn die richtige Bezeichnung, hier also „Einspruch“ verwendet wird. - Einspruchsfrist

Für den Einspruch müssen Sie die Einspruchsfrist beachten, also die Frist, in welcher der Einspruch von Ihnen eingelegt werden kann. Die Einspruchsfrist ist grundsätzlich immer gesetzlich geregelt. Welche Einspruchsfrist Sie bei Ihrem Einspruch beachten müssen, ergibt sich grundsätzlich aus der Rechtsbehelfsbelehrung, welche sich am Ende des Bescheides, Strafbefehls, Versäumnisurteil, Bußgeldbescheid usw. befindet. Anders als beim Widerspruch, kann die Frist für den Einspruch durchaus variieren. So beträgt die Einspruchsfrist bei einem Steuerbescheid nach § 355 AO einen Monat. Bei einem Strafbefehl und einem Versäumnisurteil beträgt die Frist demgegenüber zwei Wochen. - Genaue Bezeichnung, Aktenzeichen, Geschäftszeichen und Datum des Bescheids

Sie müssen bei ihrem Einspruch den Bußgeldbescheid, Steuerbescheid, Vollstreckungsbescheid usw. den Sie angreifen wollen, genau bezeichnen, also z.B. das Aktenzeichen, Geschäftszeichen und das Datum des Steuerbescheids usw., also wann dieser erlassen wurde, angeben, damit die Behörde, Finanzamt, das Gericht, den Steuerbescheid, Strafbefehl, Versäumnisurteil zuordnen kann. - Betreff

Im Betreff sollten Sie kurz aufschreiben, worum es im Einspruch geht, also z.B. „Einspruch gegen Steuerbescheid vom ….., Aktenzeichen: ……“ oder „Einspruch gegen Vollstreckungsbescheid vom …, Geschäftszeichen: ….“ Oder „Einspruch gegen Bußgeldbescheid vom …., Aktenzeichen: …“, damit die Behörde direkt weiß, worum es in Ihrem Einspruch geht. - Datum

Sie müssen in ihrem Einspruch das Datum angeben, wann Sie den Einspruch angefertigt und formuliert haben. - Schriftlich oder zur Niederschrift

Wenn Sie gegen Entscheidungen von Behörden, Gerichte, Bußgeldbehörden usw. Einspruch einlegen wollen, dann muss der Einspruch grundsätzlich immer schriftlich oder zur Niederschrift (d.h. Sie können persönlich zu der Behörde gehen und dort den Einspruch einlegen und von einer Mitarbeiterin/einem Mitarbeiter protokollieren lassen) eingelegt werden bzw. erfolgen. Sie können also im Regelfall z.B. den Einspruch nicht telefonisch bei der Behörde usw. einlegen (hier sind allerdings einzelne Ausnahmen zu beachten). Das gilt grundsätzlich auch bei einer ganz normalen E-Mail, also nicht verschlüsselten E-Mail (hier kann es allerdings Ausnahmen geben, welche sich regelmäßig aus der Rechtsbehelfsbelehrung ergeben). Bei Unklarheiten, sollten Sie sich immer an die Behörde wenden oder einen Rechtsanwalt fragen. - Einspruchsbegründung

Der Einspruch sollte grundsätzlich immer begründen werden, d.h. Sie schreiben im Einspruch unter dem Punkt „Begründung“ auf, warum Sie die Entscheidung der Behörde, Gericht, Bußgeldstelle, Finanzamt für falsch und rechtswidrig halten und warum Sie eine andere Entscheidung möchten. Dies erhöht die Chancen, dass die Behörde usw. den Fehler erkennt und ihrem Einspruch stattgibt. - Anlagen

Wenn Sie Einspruch einlegen, sollten Sie dem Einspruch als Anlage (in Kopie) Nachweise hinzufügen und beilegen, z.B. Zahlungsnachweise, Kontoauszüge, Fotos, Schreiben usw. Damit können Sie der Behörde, Finanzamt, Gericht usw. nachweisen, dass Sie im Recht sind und die Behörde usw. einen Fehler gemacht hat und Ihrem Einspruch stattgeben und den Bescheid zu Ihren Gunsten ändern muss. - Eigenhändige Unterschrift/ten

Den Einspruch müssen Sie unbedingt (eigenhändig) unterschreiben. Wenn Sie in einem Bußgeldverfahren z.B. ihr minderjähriges Kind gegenüber einer Behörde vertreten und Einspruch einlegen wollen, dann müssen grundsätzlich beide Eltern und Erziehungsberechtigten den Einspruch unterschreiben. - Post, Fax, verschlüsselte E-Mail, persönlich

Sie sollten den Einspruch per Post (z.B. Einwurf-Einschreiben, weil dann haben Sie einen Eingangsnachweis) verschicken oder persönlich bei der Behörde, Gericht, Bußgeldstelle, Finanzamt usw. abgeben und sich den Eingang quittieren und bestätigen lassen (Fax oder E-Mail mit verschlüsselter Signatur sind nicht immer möglich) Am besten richten Sie sich nach der Rechtsbehelfsbelehrung und den dortigen Ausführungen, wie der Einspruch eingelegt werden kann. Wichtig ist insbesondere, dass Sie den Eingang des Einspruchs bei der Behörde nachweisen können, denn Sie sind in der Beweislast den Nachweis zu erbringen, wenn der Empfänger bestreitet, dass Sie den Einspruch eingelegt haben.

Letztendlich ist wichtig, dass der Adressat und Empfänger des Einspruchs erkennt, wer, wann Einspruch eingelegt hat, wogegen sich der Einspruch richtet und was der Einspruchsführer möchte, also was derjenige der Einspruch einlegt für ein Ziel verfolgt.

4. Frist für Einspruch

Den Einspruch können Sie grundsätzlich nur innerhalb einer bestimmten Frist einlegen. Nach Ablauf dieser Frist ist der Einspruch unzulässig. Welche Frist für Sie maßgeblich ist, ergibt sich grundsätzlich aus der Rechtsbehelfsbelehrung auf dem Bescheid.

Die Frist, in welcher Sie den Einspruch einlegen müssen, ist, anders als beim Widerspruch, unterschiedlich. So beträgt z.B. der Einspruch gegen einen Steuerbescheid grundsätzlich einen Monat nach Bekanntgabe des Steuerbescheids, § 355 AO. Die Einspruchsfrist bei einem Versäumnisurteil beträgt demgegenüber zwei Wochen, § 339 ZPO. Auch beim Bußgeldbescheid beträgt die Frist für den Einspruch grundsätzlich zwei Wochen.

Die Frist beginnt grundsätzlich mit der Zustellung des Versäumnisurteils bzw. Bekanntgabe des Bescheides, Bußgeldbescheides, Steuerbescheides usw.

Lässt sich nachträglich nicht mehr genau ermitteln, wann Ihnen die Post zugegangen ist, gilt grundsätzlich eine Dreitagesfiktion d.h. es wird angenommen, dass drei Tage nachdem z.B. die Behörde den Bußgeldbescheid oder Steuerbescheid verschickt hat, dieser bei den Bürger, also Ihnen, angekommen ist. Befindet sich auf dem Briefumschlag ein Zustellungsdatum, so gilt dieses Datum als Beginn des Fristablaufs. Befindet sich kein Zustellungsdatum auf dem Briefumschlag, so kann der Poststempel für den Beginn der Frist herangezogen werden, da Ihnen dann die Behörde nicht vorwerfen kann, dass Sie die Frist nicht eingehalten hätten.

Wichtig ist, dass der Einspruch rechtzeitig, innerhalb der jeweiligen Frist, nachdem er Ihnen bekannt gegeben oder zugestellt wurde (also z.B. per Einschreiben) bei der Behörde, Finanzamt, Bußgeldstelle, Polizeipräsidium usw. eingeht. Es kommt also nicht darauf an, welches Datum Sie auf den Einspruch geschrieben haben, sondern an welchem Tag der Einspruch bei der Behörde tatsächlich eingeht. Wird der Einspruch zu spät eingelegt und geht z.B. auch nur eine Minute zu spät (00:01 Uhr) bei der Behörde ein, so ist der Einspruch unzulässig und der Steuerbescheid, Versäumnisurteil, Bußgeldbescheid, welchen Sie mit Einspruch angreifen wollten, wird bestandskräftig bzw. kann damit grundsätzlich nicht mehr von Ihnen angegriffen werden. Deshalb sollten Sie unbedingt darauf achten, dass Sie den Einspruch rechtzeitig abgeben.

Hinweis:

Sie müssen den Einspruch zwar innerhalb der vorgegebenen Einspruchsfrist bei der Behörde, Finanzamt, Bußgeldstelle usw. eingelegt, d.h. aber grundsätzlich nicht, dass Sie den Einspruch zugleich auch innerhalb dieser Frist begründen müssen. Wenn Sie den Einspruch rechtzeitig eingelegt haben, dann können Sie grundsätzlich auch nach Ablauf der Einspruchsfrist den Einspruch noch begründen. Das bietet sich z.B. immer dann an, wenn man noch Akten von der Behörde, Bußgeldstelle usw. benötigt, um den Einspruch abschließend begründen zu können und mit Einlegung des Einspruchs Akteneinsicht beantragt hat.

Exemplarisch gelten z.B. folgende Fristen für den Einspruch:

- Einspruch gegen den Steuerbescheid vom Finanzamt: 1 Monatsfrist

- Einspruch gegen Bußgeldbescheid: 2 Wochen

- Einspruch gegen Versäumnisurteil: 2 Wochen

- Einspruch gegen Vollstreckungsbescheid: 2 Wochen

5. Einspruchsbegründung

Sie sind grundsätzlich nicht verpflichtet Ihren Einspruch zu begründen. Es würde daher theoretisch ausreichen, wenn Sie in Ihrem Einspruch als “Einspruchsbegründung“ schreiben:

„Sehr geehrte Damen und Herren, hiermit lege(n) ich/wir gegen Ihren …. (z.B. Steuerbescheid, Bußgeldbescheid usw.) … vom … Einspruch ein. Ich/Wir bitte höflich um erneute Überprüfung. Mit freundlichen Grüßen…“

Es ist aber dringend anzuraten, dass Sie Ihren Einspruch begründen, weil nur so der Empfänger erkennt, wo Sie das Problem sehen. Die Begründung sollte dabei präzise und ausführlich sein, um dem Empfänger, also z.B. Finanzamt, Bußgeldstelle, Gericht, schriftlich klarzumachen und mitzuteilen, warum Sie die Entscheidung für falsch und fehlerhaft halten und warum die getroffene Entscheidung geändert werden sollte. Nur Ihre Begründung zeigt dem Finanzamt, Bußgeldstelle usw. die Fehler und vielleicht Aspekte und Gesichtspunkte auf, welche von der Behörde oder dem Gericht bisher übersehen und vergessen wurden und veranlasst die Behörde oder Gericht anschließend zu einer Änderung der Entscheidung oder Aufhebung des Bescheides. Wenn Sie demgegenüber auf eine umfassende Begründung verzichten, besteht die Gefahr, dass die Behörde oder das Gericht nach einer Überprüfung Ihres eingelegten Einspruchs zu dem Ergebnis kommt, dass kein Fehler gemacht wurde und der Steuerbescheid oder Bußgeldbescheid oder die Entscheidung des Gerichts rechtmäßig und richtig seien. Dies lässt sich nur durch ihre umfangreiche Begründung vermeiden.

Wenn Sie Ihren Einspruch begründen, müssen Sie keine Formalien beachten. Wichtig ist ausschließlich, dass der Empfänger, also z.B. die Mitarbeiterin/der Mitarbeiter des Finanzamtes oder der Bußgeldstelle versteht,

- um welche/n Sachverhalt/Sache/Tatbestand es geht,

- warum und aus welchen Gründen Sie die Entscheidung der Behörde, des Finanzamtes, der Bußgeldstelle, des Gerichtes, für falsch halten,

- welche geänderte Entscheidung/welches Ziel/welches Ergebnis Sie von der Behörde oder dem Gericht stattdessen verlangen bzw. verfolgen, entschieden haben möchten.

Des Weiteren sollten Sie Ihrer Einspruchsbegründung Nachweise und Unterlagen, z.B. Kontoauszüge, Rechnungen, Gutachten usw. in Kopie als Anlage beifügen und beilegen, damit Sie ihre Ausführungen gegenüber der Behörde belegen und beweisen und die Behörde ihre Einspruchsbegründung nachprüfen kann. Auch dies erhöht nochmals deutlich die Chance, dass die Behörde ihrem Einspruch stattgibt und die ursprüngliche Entscheidung positiv zu Ihren Gunsten abändert.

6. Akteneinsicht

Nach dem Gesetz haben Sie als Bürger ein Recht auf Akteneinsicht gegenüber der Behörde, Finanzamt, Bußgeldstelle, Gericht usw. Das bedeutet, dass Sie z.B. von der Bußgeldstelle verlangen können, dass Sie in die Akten zu Ihrem Fall schauen dürfen. Diese Akteneinsicht ist dann nützlich, wenn Sie z.B. nicht die ganzen Informationen, die bei der Behörde liegen und von der die Behörde Kenntnis hat, zu Ihrem Fall kennen und bestimmte Informationen noch brauchen, um zu prüfen, ob die Entscheidung der Bußgeldstelle rechtswidrig bzw. rechtmäßig war.

Bei der Akteneinsicht ist zu beachten, dass diese in bestimmten Bereichen zum Beispiel nur durch einen Anwalt vorgenommen werden kann und Sie deshalb einen Rechtsanwalt für die Akteneinsicht beauftragen müssen. Des Weiteren ist zu beachten, dass im Einzelfall ausnahmsweise eine Akteneinsicht auch abgelehnt werden kann, wenn z.B. überwiegende öffentliche Interessen der Akteneinsicht entgegenstehen.

Akteneinsicht brauchen Sie dann nicht beantragen, wenn Sie bereits wissen, wo der Fehler in der Entscheidung der Behörde, des Finanzamts, der Bußgeldstelle oder das Gerichts liegt und den Einspruch ohne Akteneinsicht begründen können.

Wenn Sie Einsicht in die Akten erhalten wollen, dann müssen Sie dies entsprechend beantragen. Ein solcher Antrag, kann z.B. in dem Einspruch unter dem Punkt „Begründung“ gestellt und aufgeführt werden und könnte folgendermaßen lauten:

„Hiermit beantrage ich höflich Akteneinsicht und bitte um Übersendung der Akten in Kopie an mich oder um Akteneinsicht bei Ihnen vor Ort.“

7. Was passiert nach der Einlegung des Einspruchs

Wenn Sie den Einspruch z.B. bei dem Finanzamt oder der Bußgeldstelle eingelegt haben, dann prüft die Behörde aufgrund ihres Einspruchs die zuvor getroffene Entscheidung (z.B. den Steuerbescheid, den Bußgeldbescheid) auf Fehler. Es können dabei eine Vielzahl von unterschiedlichen Fehlern von der Behörde gemacht worden sein, z.B. Fehler beim Messen der Geschwindigkeit bzw. Fehler beim Blitzer oder dem Radar, es liegt tatsächlich kein nachweisbarer Rotlichtverstoß mit dem Fahrrad oder zu Fuß vor, es wurden falsche Tatsachen zu Grunde gelegt und die Behörde ist von einem falschen Sachverhalt ausgegangen, Fehler bei der Berechnung des Steuerbescheids, Verfahrensfehler, Rechenfehler, usw.

Nachdem z.B. die Behörde Ihren Einspruch geprüft hat, teilt diese Ihnen das Ergebnis der Prüfung in einem Bescheid, Schreiben, Beschluss (Gericht) usw. mit.

Das Ergebnis kann dabei unterschiedlich aussehen. So kann z.B.

- die Bußgeldstelle oder das Finanzamt ihrem Einspruch vollständig zustimmen und Sie erhalten einen neuen Bescheid, mit welchem die alte Entscheidung aufgehoben wird bzw. setzt das Finanzamt einen anderen Betrag im Steuerbescheid fest.

- Ihrem Einspruch kann die Bußgeldstelle oder das Finanzamt aber auch nur teilweise stattgeben, d.h. der Betrag im Bußgeldbescheid wird nur verringert, anstatt aufgehoben.

- Letztlich kann das Finanzamt Ihren Einspruch sogar vollständig abgelehnt bzw. zurückweisen, wenn es der Auffassung ist, dass es keine Fehler gemacht hat und der ursprüngliche Bescheid rechtmäßig war.

Zu beachten ist, dass es, je nachdem gegen welche Entscheidungen Einspruch eingelegt wird, auch Unterschiede im Verfahren geben kann - es muss daher immer eine Einzelfallprüfung stattfinden. Dies ist zum Beispiel im Bereich der Ordnungswidrigkeitenverfahren der Fall. Hier übersendet z.B. die Bußgeldstelle oder Verwaltungsbehörde den Einspruch an die Staatsanwaltschaft, wenn sie den Bußgeldbescheid aufrecht erhalten will und die Auffassung ist, dass sie Einspruch falsch und unzutreffend ist. Die Staatsanwaltschaft prüft dann ihrerseits den Bußgeldbescheid auf seine Richtigkeit. Ist sie der Auffassung, dass der Bußgeldbescheid falsch ist, so kann sie das Verfahren einstellen. Ist sie demgegenüber der Auffassung, dass der Bußgeldbescheid zutreffend und rechtmäßig ist, schickt sie den Einspruch mit den Unterlagen an das zuständige Amtsgericht, welches den Einspruch dann grundsätzlich in einer Verhandlung vor Gericht überprüft.

Wenn sie Einspruch eingelegt haben und sich die Behörde nicht innerhalb einer bestimmten Frist auf ihren Einspruch meldet und über diesen entscheidet, besteht teilweise die Möglichkeit Klage einzulegen, ohne auf die Antwort der Behörde zu warten. So ist beispielsweise in § 46 FGO geregelt, dass Untätigkeitsklage bzw. Untätigkeitseinspruch gegen das Finanzamt erhoben werden kann, wenn dieses nicht innerhalb von sechs Monaten über ihren Einspruch entschieden hat.

8. Klage nach dem Einspruchsverfahren

Wenn die Behörde, Finanzamt, Bußgeldstelle usw. Ihren Einspruch geprüft hat und Ihnen das Ergebnis der Prüfung in einem neuen Bescheid, Schreiben, Beschluss usw. mitgeteilt hat und Sie mit dem Ergebnis und dem neuen Bescheid nicht einverstanden sind, dann können Sie dagegen grundsätzlich Klage einlegen.

In der Rechtsbehelfsbelehrung, welche sich grundsätzlich am Ende des neuen Bescheids, Schreibens, Beschlusses usw. findet, ist regelmäßig aufgeführt, wie, bei welchem Gericht (Verwaltungsgericht, Sozialgericht, Amtsgericht, Landgericht usw.) und innerhalb welcher Frist Sie Klage bzw. sonstige Rechtsbehelfe, Rechtsmittel (z.B. wenn der Einspruch gegen das Versäumnisurteil verworfen wird bzw. der Betroffene ohne genügende Entschuldigung der Verhandlung fernbleibt) einlegen können. Aus dieser Rechtsbehelfsbelehrung ergibt sich auch die Frist, innerhalb Sie Klage bzw. Rechtsmittel einlegen können.

Wenn Sie Klage einlegen möchten, können Sie dies z.B. schriftlich tun oder auch zu Gericht gehen und die Klage dort vor Ort z.B. einem Mitarbeiter des Gerichts zur Niederschrift diktieren.

9. Anmerkungen

Bei dem Einspruchsverfahren müssen gegebenenfalls Unterschiede der einzelnen Bundesländer berücksichtigt werden. Allgemein verbindliche Aussagen zum Einspruchsverfahren lassen sich somit nicht treffen. Das bedeutet, dass alle Ausführungen, Muster, Vorlagen, Formulare, Hinweise usw. auf dieser Homepage lediglich Anregungen und Hilfestellungen darstellen aber keine rechtsverbindliche Aussage, Rechtsberatung, Steuerberatung usw. darstellen und keine Garantie für die Richtigkeit gegeben wird. Eine Haftung der Betreiber der Homepage, Schadensersatzansprüche, sonstige Ansprüche usw. sind damit ausgeschlossen.